2020年股市开盘第一天,大盘红彤彤一片;经历了“寒冬”的影视股终于在这一天集体感受到了一丝暖意。

这种涨势,进入2020年以来,就没有停歇。截至2020年1月7日收盘,慈文传媒、唐德影视等涨停,中国电影、上海电影、万达电影、华谊兄弟、金逸影视、文投控股等多只影视股也涨势喜人,各家的市值也水涨船高。

从2015年“高歌猛进”到2018年的税收风暴及后续一系列动荡,再到2019年资本退出、商誉减值、项目减少等,影视行业在资本市场不受待见的体现是:“连券商机构都懒得前去调研,更不用说研报和市盈率了。”

一位分析师甚至说:“没有办法直接说卖出这种评级,所以我们只能闭嘴。”持续近两年的低迷后,影视股似乎真的迎来了雨过天晴。

整个2019年,依旧是带着磨难的一年,尤其是头部的影视公司,在改革的浪潮中难以及时更换风舵,因而受到的创伤更为明显。

印纪传媒市值曾高达480亿,力压光线传媒、华谊兄弟,印纪传媒一度是资本市场的宠儿,但最终走向退市时,市值只剩下不到5亿元。

2019年10月10日,深交所公告称决定终止*ST印纪股票上市,2019年11月29日,*ST印纪经过30个交易日的退市整理期,正式摘牌。自此,*ST印纪成为2019年A股市场第四家、影视股唯一 一家面值退市的上市公司。

2019年9月8日,在股票面值连续多日低于1元的不利情形下,*ST印纪董事长、总经理吴冰现身接受《每日经济新闻》记者采访,表示正在寻求破产和解,希望尽力挽回公司,但最终并未获得支持。

印纪传媒登陆资本市场5年,有不少拿得出手的作品和业绩,但最终一声叹息。“既然资本要和电影捆绑在一起,就要相辅相成,资本永远是靠内容和题材增值的。”某位不愿具名的行业资深人士曾告诉记者。

上市能造富,也会把藏在阴暗处的污垢连根带出。曾顶着杨幂、李易峰、杨紫、贾乃亮等多个明星光环的欢瑞世纪(000892,SZ),为了顺利完成借壳上市,从2013年开始连续四年,通过虚增营收、虚构收回应收款项等手段给利润数据大肆注水,最终遭到证监会的处罚,罚款数百万元。在影视资产估值泡沫化的巅峰之时,欢瑞世纪凭30亿元成功借壳上市,欢瑞世纪的前身是2006年成立的三禾影视,主要业务细分为电视剧、电影、游戏以及艺人经纪,其中电视剧业务占据公司业务的半壁江山。

同样,与范冰冰互相成就的唐德影视,也遭遇业绩变脸。截至2019年前三季度,实现净利润-0.55亿元,与2018年同期相比,下滑159.35%。不仅如此,唐德影视还以420万元的低价抛售子公司翎刻影视股权,以换取现金流。

而曾经的“影视第一股”华谊兄弟,连续3年缺席春节档,王中磊日前在给全员的信中反省,2019年是华谊兄弟创业以来最为艰难的一年,2019年华谊兄弟主投主控的电影一片空白,“作为一家以内容生产为核心竞争力的传媒公司,这样的失误堪称致命”。

由冯小刚导演的《只有芸知道》上映半月有余,票房1.56亿元,他在微博中感叹英雄老矣:“看完电影,有嫌慢的,平的,淡的,看不下去的,您花了钱,骂几句出出气都应该。”冯小刚可是当年说出“因为有垃圾观众才有了垃圾电影”的“小钢炮”。

不仅是冯小刚、范冰冰们处境艰难,“影视寒冬”还击中了现如今圈内许多明星的窘境,比如在综艺中直言自己无戏可拍的明道,迪丽热巴在社交软件中表示自己已经8个多月没有拍戏。

有媒体报道称,根据广电总局的统计,2019年,全国9400名演员中,20%的演员只有一部作品播出,65%的演员更是失业了一年。就连盛极一时的横店影视城,也是门可罗雀。

2019年12月6日,在“2019天府金融论坛——文化金融峰会暨金融智能审判平台发布仪式”上,参会嘉宾表示:相关数据显示,2019年以来有1884家影视公司关停。

2019年暑期档,一部《哪吒之魔童降世》最终以50亿元的票房奇迹为电影市场注入一剂强心剂,也使得光线年最大的赢家。

截至目前,《哪吒》累计票房50亿元,其中分账票房46.17亿元,猫眼专业版显示,片方票房为18.11亿元。按照光线此前的公告可以大致推算出光线传媒在《哪吒》中的投资比例约为64.6%。这意味着,50亿元的票房成绩,光线作为主出品方可获得收入11亿元左右。

“光线的股价相对其他公司更加稳定,虽然作为内容公司历史股价也免不了波动。”天风证券副所长、传媒互联网首席分析师文浩认为,这和光线传媒的经营理念是高度相关的,“光线传媒一直持续不断进行产业布局和战略拓展,并购上积极而不盲目,大的投资基本不犯错,投资猫眼又获得很好的产业影响力,资产负债表比较健康。很多人羡慕2019年《哪吒》火了,但其实光线年就开始成立了,是多年积累的结果。”

能在大环境下表现稳定甚至惊喜,华创证券影视传媒分析师肖丽荣则指出这和光线传媒的商业模式或有很大关系。“就算没有《哪吒》,光线传媒股权投资+单片投资的商业模式也会给投资者一种比较安全的感觉。从产量来讲,公司本身每年10~15部电影能够保障,此外光线多家内容制作公司,这些内容公司能够给它提供丰富的内容,每年的量和质都能有一定的保障。”

据光线年三季报最新数据,光线%;归属于上市公司股东的净利润11.1亿元,同比下降51.46%。

“2020年春节的《姜子牙》很关键,如果《姜子牙》能够再次火爆的话,光线还会有很好的表现。”倪爽向《每日经济新闻》记者表示,“如果票房成功,大家至少能够认为中国的电影公司拥有打造大型动画IP的能力,对整个中国影视产业工业化会有一个体现,能提高估值。”

数据显示,2014年~2019年共有10家影视公司先后在A股首发上市,2014年4家,2015年3家,2017年3家。其中,北京能量影视传播股份有限公司未通过。万达电影、唐德影视在2014年实现上市,中影、上影、幸福蓝海则分别在2015年实现上市。值得注意的是,从2018年开始,在所属东财行业文化传媒-影视动漫-影类别中,再无一家实现IPO。

IPO接下去的动向依旧被行业观望,“不好说,但定增应该是已经陆续放开了”,某行业人士告诉记者。从美股市场退出,转战A股市场的博纳影业,至今还在排队,并且有望在2020年寻求登陆资本市场。“我只能说如果期待博纳能上市成功,对影视资本市场肯定是比较好的提振,第一是乐观去期待。第二点是,从博纳这几年的作品来看,例如《智取威虎山》到《红海行动》等,博纳一直也在创新。”上述匿名分析师表示。

截至12月26日,2019年共有三家公司通过增发、债券发行的方式进行融资。其中,当代明诚、万达电影分别通过非公开发行股票的定向发行方式募资8亿元、105亿元。唐德影视则发行2亿元规模的公司债,面值为100元。

2019年影视股公司股权实控人质押前五名排名中,捷成股份股东股权质押的次数最多,高达19次,并曾在4月某次质押中触及平仓线;华谊兄弟控股股东则在2019年共进行了18次股权质押,其余视觉中国、光线传媒、华策影视控股股东质押次数也均超5次。

在2019年影视股公司的控股股东中,视觉中国的第三大股东吴玉瑞质押持股比例最高,2019年其个人超过80%的股权进行了质押,华谊兄弟第一大股东王忠军在2019年也17次进行了股权质押。根据公告,截至2019年12月24日,王忠军持股数量为6.3亿股,持股比例22.58%,累计质押数为5.77亿股,占其所持股份比例的91.61%,王忠磊持有华谊兄弟1.68亿股,持股比例6.02%,累计质押数1.674亿股,占其所持股份比例的99.67%。

8月,王忠军曾在活动上坦言,自己在当时公司资金紧张的情况下,卖自己收藏的画,卖出画作之后,会拿回一些现金解决公司资金流动性问题。

将市场线多个交易日总市值、股价变化数据来看,影视股在2019年经历了三次明显的上涨,其中2019年最高点出现在4月。对此,记者梳理了2019年影视股整体的走势和变化,用一系列详尽数据展现2019年的影视资本市场。

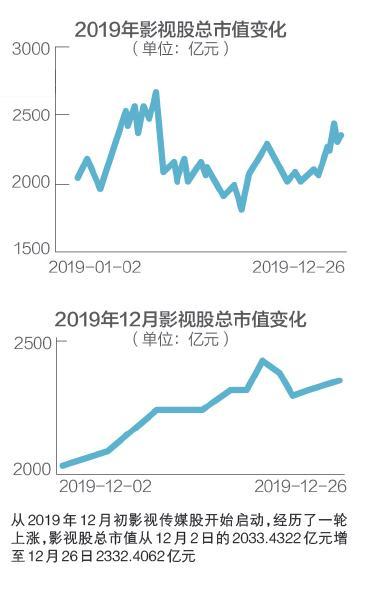

截至2019年12月26日,从2019年影视股200多个交易日总市值、股价变化数据来看,影视股在2019年经历了三次明显的上涨,分别为3~4月、9月、以及12月,2019年最高点出现在4月19日,当天影视股总市值高达2646.4330亿元。而影视股全年的最低点出现8月初至8月中旬之间,8月13日出现了2019年最低点,影视股总市值仅为1779.4356亿元。

2019年4月19日,影视股达到全年最高点,正在《复仇者联盟4:终局之战》正式上映前夕,高价票、预售票房、全球首映、最终章等多重因素刺激市场回暖,也带动国内票房增长和关注度的提升,最终《复仇者联盟4:终局之战》在中国斩获42.41亿元票房,位列年度第三。

8月13日,影视股跌到年度最低点,随着影视公司中报的披露以及政策的趋严,影视股在整个8月都“苟延残喘”。

具体而言,2019年影视股的走势仍受项目影响。“像那种脉冲式的,受档期和影片的刺激”,华创证券传媒分析师肖丽荣表示。

对于即将到来的2020年春节档,多位分析师都称影视股“不会再有太大涨幅”。“机构对这种档期的反应比较提前,可能在春节档之前两个月就启动了”,肖丽荣透露。

太平洋证券分析师倪爽则认为,“影视股应该还是单片票房和政策稳定的机会,具有短期的机会”。“对整个影视,2019年主要是去产能的一个过程,开机量明显下降。十一的时候,受到阶段性影响,有很多内容受到了影响,目前预期,接下来有部分影视内容会恢复播出。”

单从2019年12月影视股总市值、股价变化来看,从2019年12月初影视传媒股开始启动,经历了一轮上涨,影视股总市值从12月2日的2033.4322亿元增至12月26日2332.4062亿元,影视股整体总市值、股价呈现波动性增长。其中,12月19日总市值达到当月最高点2424.4545 亿元,当日收盘价为2067.0315元。

对于影视股的这一波上涨,文浩表示:影视股经历多年下跌后,它其实在一个底部,从投资的角度来看是相对比较安全的。而在经历了2019年三季度一定程度上的宏观调控后,四季度又是一个好的投资时点。最近一段时间随着一批影视作品的开播上映,尤其是电视剧方面《庆余年》《鹤唳华亭》《剑王朝》的开播以及《吐槽大会》等综艺节目开播,并且电影市场继国庆档爱国题材的火爆之后,又将迎来贺岁档、春节档,这些都是对影视公司的利好因素。

从2019年12月影视股的换手率变化来看,从12月5日开始,换手率明显提高,影视股流动性相对活跃,在影视股12月总市值和股价最高点时影视传媒,换手率达到最高,最后换手率开始下降。

在影视股截至2019年12月26日区间涨幅最高的前十二家公司来看,除中广天择、中视传媒2019年初至2019年12月26日累计涨幅超60%外,民营影视公司光线传媒的表现也比较出色,光线%。慈文传媒、金逸影视、上海电影、当代东方、欢瑞世纪、中国电影、华谊兄弟等电视剧、电影公司均实现累计上涨。

在2018年,备受行业“税收风暴”牵连的唐德影视和华谊兄弟,截至2019年12月26日,在2019年的股价变化中,呈现出一跌一涨局面,唐德影视2019年累计跌幅为2.7%左右,华谊兄弟2019年累计涨幅为3.62%。

从2019年12月初至12月26日的影视股龙虎榜前十名来看,背后关注公司当代东方、慈文传媒、万达电影、长城影视、北京文化等均位列龙虎榜。其中,当代东方列列买入和卖出第一,不过其卖出多于买入。慈文传媒、万达电影、长城影视、北京文化则买入多于卖出。

影视行业的发展,也带来了并购的兴起。Choice数据显示,2013年,影视行业并购案仅为35起,2014年就飙升至150起,并购风潮在2016年达到顶峰,突破了252起,并购金额接近1000亿元。

但随着监管的趋严和热钱的散去,影视行业并购减少,但总交易金额浮动不大。2019年截至目前,影视行业并购数量97起,并购金额212亿元。相比2018年的162起并购,数量减少67%,但总价只减少20亿元。

2019年,耗时三年,万达电影百亿重组万达影视告一段落,但2019年大部分的影视并购仍然受政策的监管而不顺利。Choice数据显示,2019年并购事件108起,23起停止实施,24起实施中。多位业内人士称暂时未看到监管放松的迹象。肖丽荣告诉《每日经济新闻》记者,对于并购,证监会有着明文规定,卡得比较严。

从2018年底至2019年12月,影视股融资余额呈现波动性增长,其中2019年4月,影视股融资余额破千亿,创年内新高。融资余额的波动性增长一定程度上反映出投资者对影视股市场的看好。

影视公司在A股市场屡屡碰壁后,2019年数家影视公司将战线转移到港交所。据统计,2019年共有6家影视娱乐类的公司在港交所寻求上市,并已刊登申请版本。其中,耳东影业为电影公司,力天影业为电视剧公司。记者注意到,耳东影业的前身源石影视成立于2015年,成立至今仅有4年多的时间,但其背后已经浮现各路资本的身影。天眼查数据显示,2019年6月、8月,耳东影业分别完成了A轮、A+轮融资,其中A轮融资方猫眼娱乐以及英皇集团。招股书资料显示,王思聪全资控制的Iconic Fashion Limited在2019年10月24日以150万美元的价格取得0.72%的股份,以此计算耳东影业的整体估值约为2.1亿美元,约合人民币15亿元。在本次港股IPO前,耳东影业曾试图挂牌新三板。

经历了近两年的萧条后,截至2019年三季度,从财报上可以看出,部分公司正在恢复元气。24家影视股公司中,17家影视公司在2019年三季度中净利润为正数,7家影视公司为负数,其中包括了当代东方、幸福蓝海、唐德影视和华谊兄弟。

华谊兄弟为三季度“亏损王”,亏损了7.26亿元,净利王则是光线传媒,凭借大爆的《哪吒》,三季度净利超过10.5亿元。中国电影、万达电影的净利均超过5亿元。

2018年年报多家影视公司巨亏的背后,是高溢价并购带来的商誉爆雷。商誉因市场相信被并购公司能在未来获取超额利润(即超过行业平均盈利水平的利润)产生,当行业环境恶化、被并购公司难以达到预期盈利水平,计提商誉减值准备在所难免。截至2019年中报,15家公司提交了商誉减值准备,其中华谊兄弟分别计提了9.7亿元的商誉,当代东方、慈文传媒、光线亿元的商誉。

不过,文浩指出,2019年年报中商誉减值的情况会明显好转。“大量影视公司商誉的风险在2018年年底已经大部分都释放了,2019年一定会明显好转,即使有也是相对小规模。”

投入资本回报率(ROIC)中,横店影视以11%的数据登顶2019年,上海电影、中国电影的投入资本回报率也都在8%以上。该数值通常用来直观地评估一个公司的价值创造能力,往往被视作公司强健或者管理有方的有力证据。

作为公司分析重要的指标之一,净资产收益率反映了一家公司的盈利能力。从2019年前三季度影视股净资产收益率排名前十名来看,第一季度资产净收益率排名第一的为横店影视,第二季度、第三季度排名第一的则均为当代明诚。在2019年第二第三季度中,影视头部公司慈文传媒、上海电影、万达电影、光线传媒、中国电影等,以及院线公司横店影视、金逸影视等也均出现在前十名榜单中。

“我个人觉得,从整体上来讲,影视行业经过多年的下跌消化了绝大部分风险。2015年以来很多影视股从最高点跌了80% ~90%,我们今年多篇报告明确指出2019年理应是影视股整体最低点。长期来看,不同公司走势会分化,终归回到产业竞争力和业绩报表。”文浩告诉记者。

国家电影局票房显示,截至2019年12月31日,中国电影市场累计票房642.66亿元,较2018年同比增长5.4%,观影人次同比小幅上涨达17.27亿。从票房排行头部影片来看,国产电影的表现明显更为突出。在2019年电影票房总榜的前十位中,有8部为国产电影;票房破10亿元的15部电影中,国产电影占据了10个席位,占比近七成。

电影票房市场的突出表现和剧集市场的回暖无疑让资本市场对影视股重拾信心,继“史上最强国庆档”之后,对影视股在2019年12月的这波上涨,多位传媒分析师在接受记者采访时均提到了“春节档的拉动作用”“三季度之后政策的放宽”“多部头部剧集的开播上映”“5G时代的带来”这些影响。

如果十年后再次回顾这一年,也许会发现,这一年不仅是挑战,是“寒冬”,更是置之死地而后生的机遇。行业回血之余,如何寻找下一个增长点也成为2020年摆在影视公司面前的关键问题。

文浩认为,一个行业要发展,得靠真本事、靠竞争力。“现在中国各行各业都开始进入一个有竞争力的公司才能胜出的阶段,可能原来行业好的时候,靠讲故事、靠融资、靠砸钱的公司可以活下来,但是在资本市场下行周期下,真正有竞争力的公司优势越来越明显。传媒行业过去更看重需求端爆发,资本一拥而上,而在经历乱象后,行业更注重供给侧,强调‘竞争力是什么’,因为资本不会去给一些没有竞争力的公司投资,因而头部更加聚焦。”

在文浩看来,瞄向未来5G应用对影视公司而言是一个巨大机遇。“影视公司的增量机会,长期来看,一个就是新技术,类似于5G时代后VR、AR等带来内容体验的飞跃;第二是未来商业模式有没有可能有一些新变化,比如更多的付费分成,比如现在越来越多的视频平台开始推一些中短剧,采用类似分成的模式。”不过,文浩也强调,付费规模具体要看未来国内用户的付费习惯培养。

不仅仅是文浩,在记者的采访中,谈及未来影视行业的机会,多位传媒行业分析师也提及到了5G以及其背后的新技术。

在剧集方面,倪爽认为,4K超高清是未来的一个增量机会。“可能会带动大屏端市场价值的重估,无论是广电还是华为,或三大运营商,各方都在加大布局和进入这个产业,在加大投入,对上游的内容还是会有一些拉动作用,就像当年视频网站的投入,就产生了拉动作用,但形式上会有一些变化,不会像当年视频网站那么烧钱了。”不过倪爽也谨慎的表示,4k超高清到底会让谁受益还不明确。

肖丽荣也认可,2020年会更加向上。“行业经历两年寒冬,资源成本和收入的错位都差不多结束了,新的常态下,2020年的项目会比2019年好,业绩也是。”

此外,行业回暖后,资本会有一个估值的修复。“影视股2020年会比前两年好,最近热炒的主要是政策的回暖。但接下去政策稳定,去存货去产能去商誉去杠杆的阶段性完成,都会让公司业绩触底回升,都会拉动影视传媒板块。”倪爽称。

(注:文中数据来源为Choice金融终端,“影视股”统计范围指东财行业分类影视板块,统计时间为2019年1月1日~2019年12月26日)